1.ご依頼

勤務先で企業年金があるらしい。NISAも気になってたので、相談したい。

2.現状

勤務先では、退職一時金や確定給付年金と同時に、企業型確定拠出年金が導入されていました。会社も掛金を拠出していますが、従業員はボーナスから掛金を拠出することができ、効率的な老後資金の準備ができることが分かりました。また、預金もあり運用したいけど何から始めていいか、迷っている状態でした。

3.実行プラン

従業員掛金を拠出し、老後への資産形成に充てると、年収が下がります。それにより、社会保険料や税金負担が減り、更には運用益非課税などのメリットがあります。社会保険料が減ることで保障が減るデメリットもお伝えしました。

会社掛金と合わせると年間33万円、本人のライフプランやリスク許容度に合わせた運用ができ、掛金や運用方針の変更も可能。早速、掛金拠出申請し、スイッチングや資産配分などのアドバイスを参考に実行されました。

企業年金制度がない場合や専業主婦も、iDeCoに加入することができます。奥様の社会復帰のタイミングで検討予定。更には、一般NISA制度を活用した資産運用も開始。教育費や老後に向けた計画的な資金準備も行うことができました。

その他、住宅購入資金や生活保障を含めた家計のスリム化などのご相談も行いました。

企業型確定拠出年金制度を導入している企業は、ヤマハ発動機、浜松ホトニクスなど、浜松近郊だけでも50社を超えています。従業員の資産形成を支援する制度ですが、投資教育が間に合っていないことが課題となっているようです。

企業型確定拠出年金制度を導入している企業は、ヤマハ発動機、浜松ホトニクスなど、浜松近郊だけでも50社を超えています。従業員の資産形成を支援する制度ですが、投資教育が間に合っていないことが課題となっているようです。

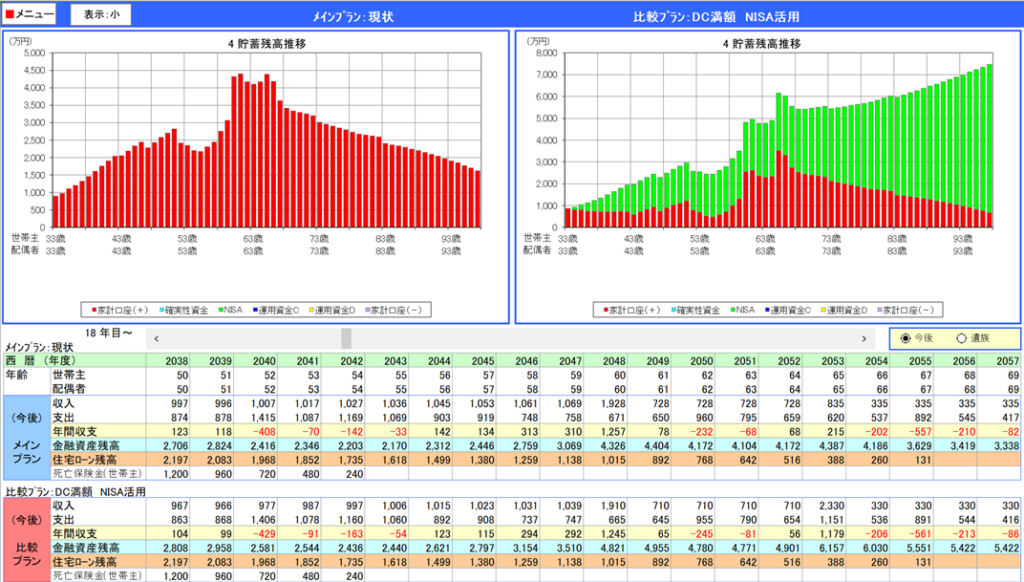

改善案だとDC掛金があるため年収が抑えられている。DC掛金は3%運用、65歳時に退職金として受取る。預金をNISAで3%運用。60歳時の残高500万円、65歳時1770万円の差額。

※※運用利回りは、GPIF(年金積立金管理運用独立行政法人)を参考にしており、約束されたものではありません。